代开发票不征个税,是好事还是坏事?

1、个人(自然人,下同)取得所得,会涉及到增值税和个人所得税两个税目,但并非所有缴纳个人所得税的项目,都要缴纳增值税。

如:个人取得工资、薪金所得,应按照综合所得税目缴纳个人所得税;个人取得中奖、得奖性质的所得,应按照偶然所得税目缴纳个人所得税,个人取得股息红利分配,应按照利息股息红利所得税目缴纳个人所得税;个人取得股权转让所得,应按照财产转让所得缴纳个人所得税;但根据现行增值税政策规定,上述个人所得,均不属于增值税的征税范围,因此也不需要去代开发票。

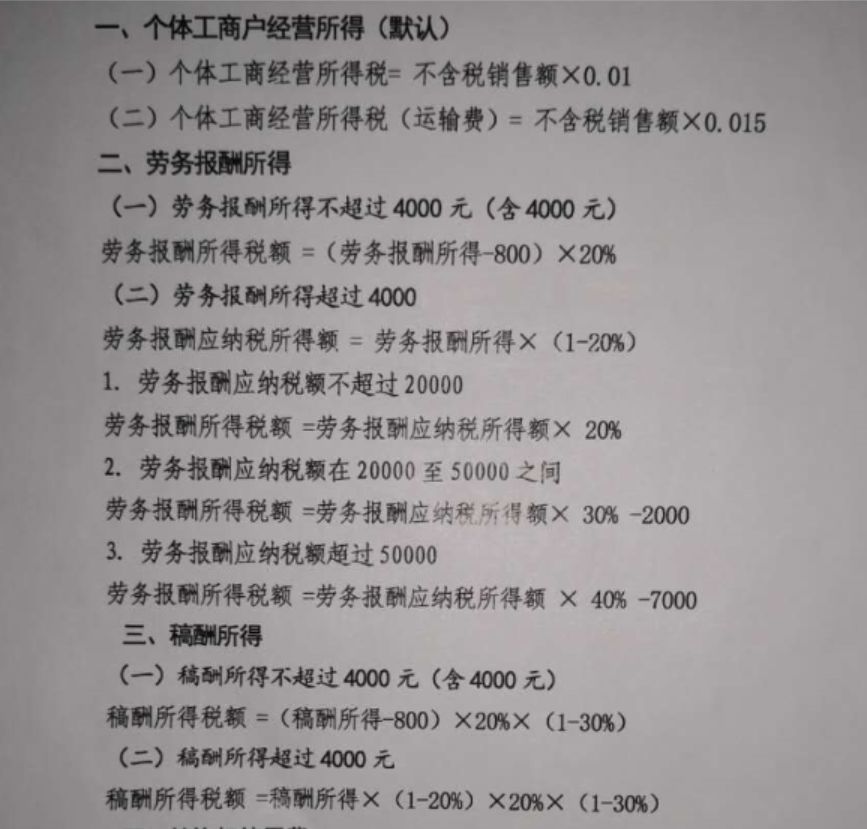

2、粗略的讲,个人所得税的现行九个税目,属于增值税征税范围需要代开发票的只有七个,可以分为三组。

第一组:劳动性所得,即劳务报酬所得、稿酬所得和特许权使用费所得。

第二组:经营性所得。

第三组:财产性所得:财产租赁所得、财产转让所得(股权转让除外)、利息股息红利所得(股息红利除外)。

3、从征管体制看,经营所得项目由纳税人自行申报缴纳,支付人没有扣缴义务;其余税目均有扣缴义务人,即支付单位和个人在支付费用时应当履行扣缴义务。

4、因此,从道理上讲,除经营所得外,涉及个人所得税其他税目的,在代开发票环节,税务机关代开发票时只应征收增值税,不应征收个人所得税。

但从征管上看,很多地方税务机关在代开发票时,不区分所得税目,一律按照较低的征收率(1.5%左右)征收个人所得税,从而给纳税人一个错觉,即代开了发票,就不用再扣缴了。

也有些地方,试图按照法定税率征税,但往往会引发纳税人和税务机关的矛盾和争议,执行中难以落实。

5、近期,已有多地税务机关发文或内部明确,只要有扣缴义务人的所得,税务机关代开发票时均不再征收个人所得税。

按照现行个人所得税的规定,取得这张发票的单位,应当按照财产租赁所得扣缴出租方个人所得税:

应扣缴个人所得税=(35000-800×12-700)×10%=2470元。

6、如果代开发票时税务机关是按照经营所得税目预征的个人所得税,则支付方无需扣缴.

7、总结一下:

(1)所得项目不属于增值税征收范围的,无需代开发票。

(2)代开发票项目属于经营所得,税务机关有可能预征个税,也有可能不预征个税,但支付方均无需扣缴。

(3)代开发票项目属于经营所得以外项目的,税务机关倾向于不征个税,无论如何,支付方均应当履行扣缴义务。